Поиск источников финансирования: с чего начать

Обеспечение финансирования — один из ключевых этапов в развитии бизнеса. Без достаточного капитала предприниматель ограничен в масштабировании, найме сотрудников, закупке оборудования и маркетинговом продвижении. Существует несколько подходов к привлечению средств, каждый из которых имеет свои особенности, риски и преимущества. Важно понимать, как выбрать подходящий инструмент в зависимости от стадии развития бизнеса, отрасли и финансовых целей.

Первый шаг — определить необходимую сумму и цели использования капитала. Например, стартап на стадии идеи обычно ищет от 500 000 до 3 млн рублей на разработку MVP, тогда как действующему бизнесу может потребоваться 10–50 млн рублей на расширение производственных мощностей. После этого предпринимателю следует выбрать подходящий механизм финансирования: собственные средства, банковские кредиты, инвестиции, государственные субсидии или краудфандинг.

Собственные средства: минимизация рисков, ограниченный масштаб

Финансирование за счёт собственных средств (bootstrap) — наиболее безопасный, но ограниченный способ. Предприниматель использует личные накопления, доходы от других проектов или прибыль самого бизнеса. Главное преимущество — полная управленческая независимость и отсутствие долговой нагрузки.

На практике такой подход хорошо работает в сферах с низким порогом входа. Например, в 2021 году предпринимательница из Казани открыла онлайн-магазин товаров для йоги, вложив 300 000 рублей личных средств. Благодаря грамотному позиционированию и эффективному таргетингу в Instagram, бизнес вышел в операционную прибыль уже через 4 месяца. Однако масштабирование без привлечения внешнего капитала оказалось невозможным: рост оборота ограничивался оборотными средствами.

Технические детали

- Bootstrap — эффективен на ранних стадиях.

- Не требует отчётности перед внешними инвесторами.

- Ограничивает темпы роста.

- Рекомендуемая доля: до 30% от общего бюджета проекта.

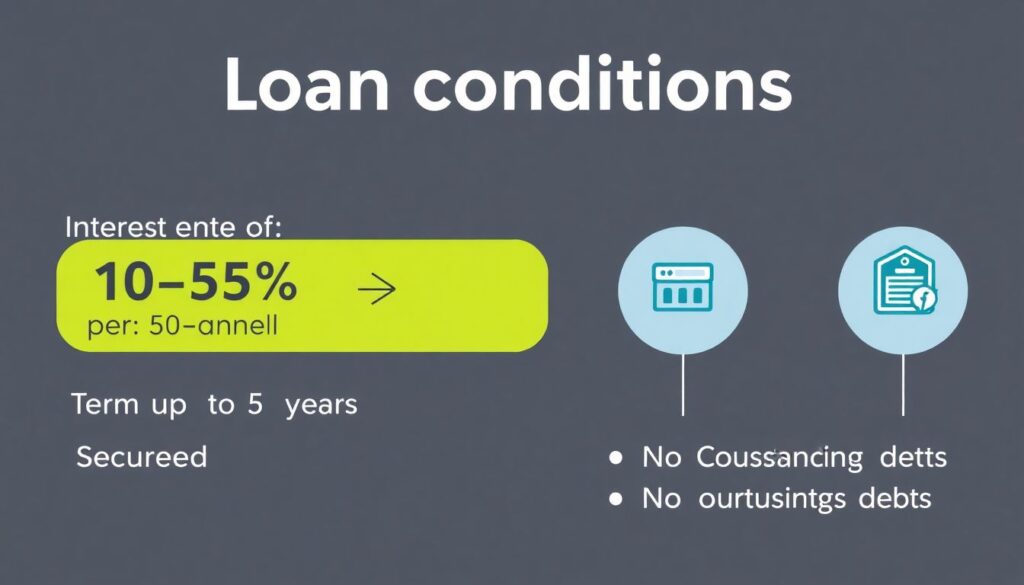

Банковское кредитование: доступность и формальные требования

Кредиты от банков — традиционный и широко распространённый способ финансирования. Ключевое преимущество — предсказуемость условий и сохранение полной доли в бизнесе. Недостатки — необходимость залога, высокая процентная ставка и сложные требования к документам.

Согласно данным Центробанка РФ, средняя ставка по кредитам для малого и среднего бизнеса в 2023 году составила 12,4% годовых. Для получения займа предпринимателю потребуется предоставить бизнес-план, финансовую модель, налоговую отчётность и документы на обеспечение. На практике банки охотнее кредитуют компании с устойчивой выручкой и прозрачной историей.

Пример: компания по производству упаковки из Воронежа, существующая с 2017 года, в 2022 году получила кредит в размере 15 млн рублей от Сбербанка под 10,5% годовых на модернизацию линии. За счёт этого производительность выросла на 30%, а срок окупаемости инвестиций составил 18 месяцев.

Технические детали

- Ставка: 10–15% годовых.

- Срок: до 5 лет.

- Обеспечение: залог имущества или гарантия.

- Требования: выручка, налоговая история, отсутствие долгов.

Привлечение инвесторов: венчурный и ангельский капитал

Инвестиции от частных лиц (бизнес-ангелов) и венчурных фондов — актуальны для инновационных стартапов, особенно в сферах IT, биотехнологий и финтеха. Инвестор предоставляет капитал в обмен на долю в бизнесе и рассчитывает на многократную прибыль в будущем.

Пример: в 2020 году стартап по разработке платформы для онлайн-обучения Skyeng привлёк $15 млн от венчурного фонда Baring Vostok. Это позволило запустить новые продукты и выйти на рынки СНГ. Однако венчурное финансирование требует высокой скорости роста и готовности делиться управлением.

Технические детали

- Размер инвестиций: от $50 000 до $10 млн.

- Условия: доля в компании (до 25–30%).

- Срок выхода инвестора: 3–7 лет.

- Требования: масштабируемость, сильная команда, рынок >$100 млн.

Государственные субсидии и гранты: поддержка инноваций

Государственные программы — ещё один способ привлечения средств, особенно в приоритетных направлениях: цифровизация, импортозамещение, научные разработки. Минэкономразвития, Фонд содействия инновациям, Сколково и другие структуры предлагают гранты, субсидии и льготные кредиты.

Например, в 2023 году Фонд содействия инновациям выделил более 10 млрд рублей на гранты по программам «Старт» и «Развитие». Один из получателей — компания из Новосибирска, разработавшая сенсоры для диагностики воздуха, получила 2 млн рублей на проведение НИОКР и создание прототипа.

Технические детали

- Размер грантов: от 500 000 до 20 млн рублей.

- Требования: инновационность, наличие юрлица, софинансирование.

- Конкурентность: до 10 заявок на одно место.

- Отчётность: детальная, поэтапная.

Краудфандинг: проверка идеи и вовлечение аудитории

Краудфандинг — способ сбора денег от широкой аудитории через онлайн-платформы (например, Planeta.ru, Boomstarter). Подходит для креативных проектов, авторских товаров или социальных инициатив. Преимущество — возможность проверить спрос без крупных инвестиций.

Реальный кейс — бренд одежды из Санкт-Петербурга собрал 1,2 млн рублей на производство новой коллекции через Planeta.ru в 2022 году. Основатель получил не только деньги, но и базу лояльных клиентов. Однако важно учитывать затраты на продвижение кампании и комиссию платформы (до 15%).

Технические детали

- Средняя сумма сбора: 300 000–2 млн рублей.

- Платформа удерживает комиссию: 10–15%.

- Требуется: видеопрезентация, маркетинг, обратная связь с аудиторией.

- Не подходит для B2B и промышленных решений.

Вывод: комбинирование подходов как оптимальная стратегия

Не существует универсального способа финансирования, подходящего всем. На практике лучшие результаты достигаются при комбинировании инструментов. Например, стартап может начать с гранта, затем привлечь ангельский капитал, а позже — банковский кредит на масштабирование. Главное — учитывать стоимость капитала, степень контроля и операционные риски.

Понимание технических нюансов каждого источника финансирования позволяет выстроить устойчивую финансовую архитектуру. Предпринимателю важно мыслить стратегически: не просто искать деньги, а выстраивать долгосрочные партнёрства, усиливающие бизнес.